火災保険が2021年1月にまた値上げ!

2020年11月11日

火災保険が2019年10月に続いて、2021年1月にまた値上げになります。大切な家や家財などをまもるため必要な保険だけに、家計への負担増加となる可能性が高いと思われます。特に今年は新型コロナの影響もあり、収入が減ってしまった方も多いなか、出来れば出費は増やしたくないものです。値上げになる前に、今のうちに出来る見直しのポイントを考えます。

※全体的に「値上げ」となっていますが、保険会社や建物の構造、建築年、保障内容または都道府県などにより異なります。例えば、建築されてから間もない築浅の建物などは「値下げ」になる場合もありますので、各自ご確認ください。

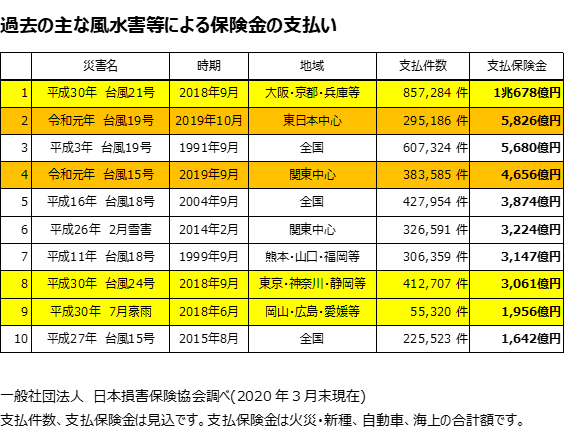

1,改定(値上げ)の背景

まずは、なぜ毎年のように火災保険の保険料が値上げされているのか、その理由から説明します。

火災保険の保険料率は、損害保険各社で組織する「損害保険料率算出機構」が定める「火災保険参考純率」をもとに各社が決めています。

2,どれくらいの値上げ?

実際の保険料は、各保険会社ごとに決められます。今回の改定では損害保険大手4社を始め複数社で、全国平均で6~8%程度の値上げの方針となっています。

3,その他の改定

自然災害が予想を上回って頻発、大型化しています。各損害保険会社は大型災害が起きた事態に備え「異常危険準備金」を積み立てていますが、これが減少している状況です。そのために今回のように参考純率を引き上げ、火災保険料を値上げすることになるのですが、あまり毎年値上げするのは限度があります。そもそも何年も先の災害を予測することが困難になっています。

2021年1月は火災保険の料率だけでなく、地震保険の料率も改定されます。近畿では滋賀県で値上げ、その他の府県は値下げとなっています。

4,保険料を抑えるには

まずは、現在ご加入の火災保険が改定により値上げになるのか、値下げになるのかをご確認ください。

保険料の値上げとは関係ありませんが、補償は必要なものを選ぶことが大切です。ハザードマップなどを参考に必要な補償が付加されているか、もしくは、必要のない補償まで契約していないかをご確認ください。補償内容は分かりにくいかもしれませんが、必要のない補償に保険料を支払っているとムダです。ご自分に合った補償にすることが、出費を抑える基本です。

ご自分の火災保険について、気になった方がいらっしゃったら、お気軽にFPにご相談ください。

お問合せはこちらから

投稿ナビゲーション

もし交通事故にあったら、どうする?

2020年11月6日

人気絶頂の若手俳優がひき逃げなどの疑いで逮捕され、大きな話題になっています。自動車を運転していると、どんなに気をつけていても、事故にあうことがあります。そんなとき、今回の俳優のように「気が動転してパニックになってしまった」と、とんでもない行動をとらないように、事故にあったときはどうすればいいのか、日頃からよく理解をしておきましょう。

交通事故が起きたときに、自動車の運転者が直ちに行わなければならないことは、道路交通法第72条1項で義務づけられています。それは次の4つです。

運転停止義務 救護措置義務 危険防止措置義務 (警察への)事故報告義務 これらの義務は、加害者、被害者は関係ありません。追突をされた場合など、自身に過失がなくても、腹を立てる前に、相手がケガをしていないか、助けを必要としていないかを確認してください。

では、4つの義務について、詳しく見ていきたいと思います。

1,運転停止義務

道交法によると「交通事故があったときは(中略)直ちに車両等の運転を停止し」とあります。「直ちに」ということは、”すぐに”ということです。いくら急用があっても、一旦でも立ち去ってはいけません。事故を起こしたり、なにかがぶつかったような異常を感じたら、直ちに停車し、負傷者がいないか、車やものは壊れていないかを確認しましょう。

2,救護措置義務

もし負傷者がいたら救護に努めなければいけません。必要があれば救急車を呼び、到着まで応急処置をします。負傷者に「大丈夫か?」と声を掛け確かめただけで、現場を立ち去ったことで「救護措置義務違反」となった判例もあります。救命救急措置を最優先し、負傷者の状況を十分確認するよう心がけましょう。

3,危険防止措置義務

上で述べたように、事故が起きたときは直ちに停車し、状況確認を行わなければなりません。しかし、その後、2次3次の事故が起きないように、事故車両を安全な場所に移動させる必要があります。なかには現場保全や証拠保全の観点から車両を動かしてはいけないと思われている方もいますが、交差点の真ん中などに放置することは大変危険なので、速やかに路肩など通行の妨げにならない場所に移動しましょう。

4,(警察への)事故報告義務

この報告も「直ちに」行う必要があります。上記の3つの緊急措置を速やかに行い、その後すぐ110番通報をします。

交通事故が発生した日時及び場所 死傷者の数及び負傷者の負傷の程度 損壊した物及びその損壊の程度 交通事故に係る車両等の積載物(積載物の内容、数量、飛散状況など) 交通事故について講じた措置(負傷者の救護措置、危険防止措置など)

警察に交通事故の届けを行わないと、交通事故証明が取得できません。自動車保険から保険金が支払われないこともあります。

上記の4つの義務を行ったら、ご自身が加入されている自動車保険にも忘れず連絡をしましょう。今回は自動車保険については詳しく述べませんが、保険会社の担当は日々事故対応を行っている専門のスタッフです。連絡後は担当者のアドバイスにしたがって、落ち着いて対応しましょう。

交通事故にあってしまったらということについて述べてきましたが、事故は起こさないことが、まず大切です。安全運転を心がけてください。

投稿ナビゲーション

保険料控除について

2020年10月23日

毎年感じるのですが、特に今年はコロナの影響もあり、1年が過ぎるのが早く感じられます。「保険料控除証明書」ハガキが届くと年末が近づいたと気付かされます。このハガキを年末調整のときに提出するだけのものだと思っていませんか?この機会に保険料控除について、おさらいをしてみましょう。

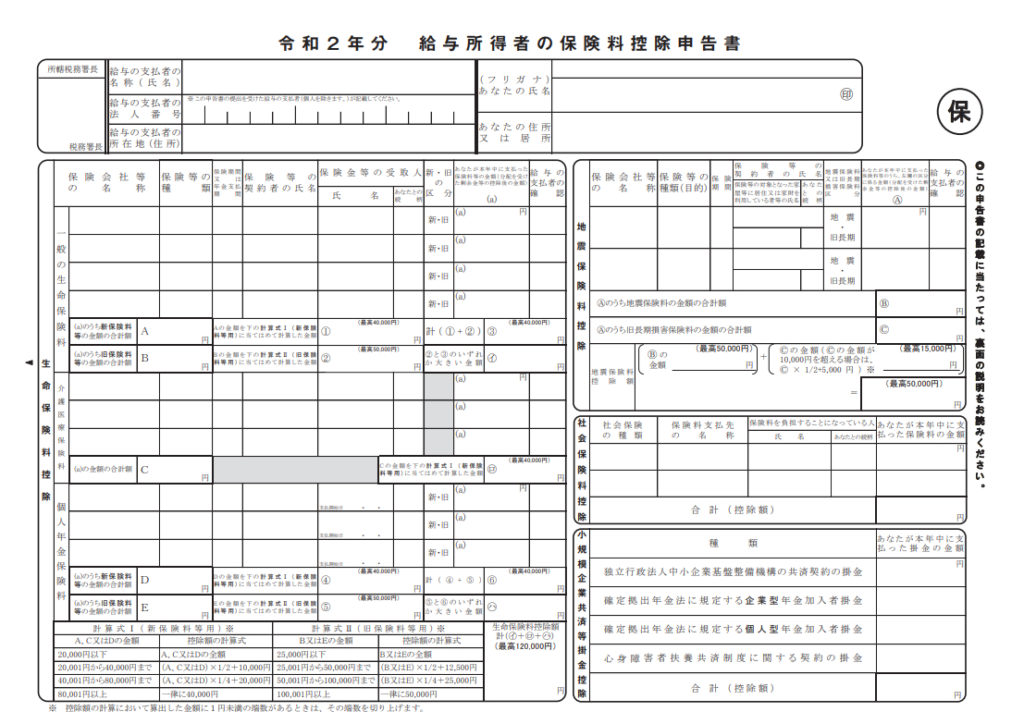

「給与所得者の保険料控除申告書」のサンプル (国税庁HPより)これは「令和2年分 給与所得者の保険料控除申告書」、いわゆる“年末調整の書類”です。会社員や公務員の方は毎年記入されているので見覚えがあるかもしれません。自営業など毎年確定申告をされている方は必要のない書類ですが、保険料控除の内容は同じなのでこの書類を使って説明をします。

生命保険料控除 地震保険料控除 社会保険料控除 小規模企業共済等掛金控除 それぞれの項目について説明をします。

1,生命保険料控除

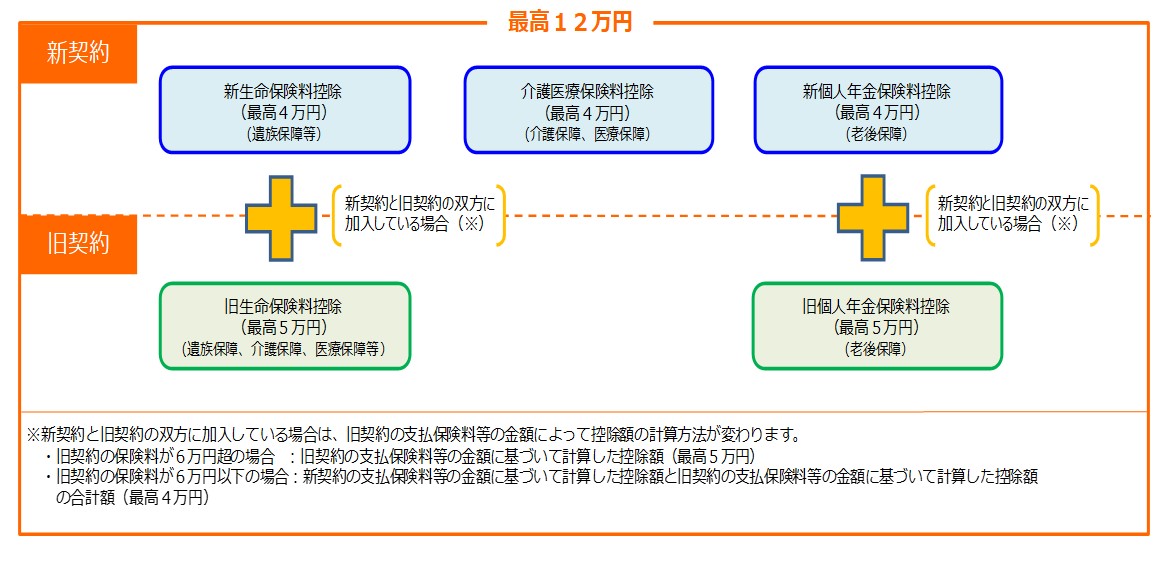

生命保険料控除は生命保険(死亡保障)のみではなく、介護医療や年金も控除の対象となります。(対象とならない場合もあるのでご加入時にご確認ください。)控除証明が届いたときに何を目的にした保険なのか再確認をしてください。どんな保険だったかよく覚えていなかったり、入ったときは必要だったけれど、今はあまり必要に感じなかった場合は、見直してもいいかもしれません。また、例えば医療保障を目的に保険に加入しているつもりだったけれど、ハガキが届いていないなどといった場合も、保障内容をご確認ください。

国税庁HPより 平成24年1月1日以降に締結した保険契約等は新契約、平成23年12月31日以前に締結した保険契約等は旧契約とよばれ、控除の取扱が異なります。上記の限度額は所得税の場合ですが、住民税も以下の表のように控除があります。

■新契約

所得税 住民税 一般生命保険料 40,000円 28,000円 介護医療保険料 40,000円 28,000円 個人年金保険料 40,000円 28,000円 合算適用限度額 120,000円 70,000円

■旧契約

所得税 住民税 一般生命保険料 50,000円 35,000円 個人年金保険料 50,000円 35,000円 合算適用限度額 100,000円 70,000円

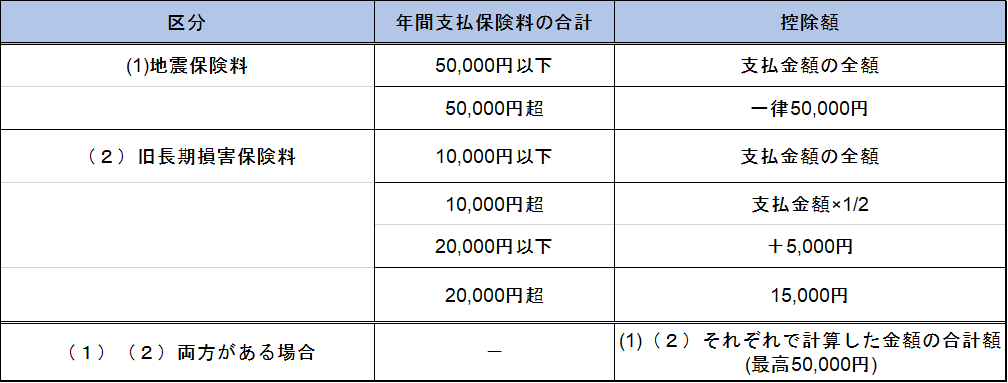

2,地震保険料控除

平成18年の税制改正で、従来の「損害保険料控除」が廃止され、平成19年からは「地震保険料控除」となりました。地震保険への加入促進が目的だと考えられます。また、損害保険控除廃止に伴う経過措置として、平成18年末までに契約した契約期間10年以上の長期損害保険については「旧長期損害保険」として、引き続き控除の対象となっています。

控除できる金額は、その年に実際に支払った金額又は給与や公的年金から差し引かれた金額の全額です。

4,小規模企業共済等掛金控除

納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には、その支払った金額について所得控除が受けられます。これを小規模企業共済等掛金控除といいます。対象となる掛金は以下の4種類です。

小規模企業共済の掛金 企業型確定拠出年金の掛金(企業型DC) 個人型確定拠出年金の掛金(iDeCo) 心身障害者扶養共済の掛金 社会保険料控除とは違い、申告者本人の掛金のみが所得控除の対象となるため、その配偶者が加入しているiDeCoなどの掛金を負担した場合でも、その掛金は所得控除の対象とならないので注意してください。

iDeCoについては、改めて説明したいのですが、会社員の加入要件が今後緩和されるので、さらに注目が集まりそうです。

投稿ナビゲーション

金融リテラシー。お金の初歩のセミナー『お金の小学校』の教科書が出来ました。

『お金の小学校』… 絶対に知っておくべきお金の基本

『お金の中学校』… ちょっと得するお金の裏技テクニック

『お金の進路相談』…お金を働かせるために自分のお金をどこへ進学・就職させるか?

セミナー三部作でお手伝いしています。

ぜひミニセミナーをしてほしいというニーズがあればご検討しますのでご相談ください。

投稿ナビゲーション

投資は 明るい表通りで!

2020年9月1日

新型コロナウイルス感染拡大の影響を受けて大きく沈んだ株式相場ですが、現在は、ほぼ回復しています。とはいえ、相場の先行きに不安を感じている方が多いのではないでしょうか?こんなときには「最良の予言者は過去なり」の格言にあるように、歴史に学び、基本を再確認することが大切だと考えます。

1929年10月29日のアメリカ株式市場の大暴落(ブラックチューズデー)に象徴される不況は、世界に拡がり長期間続き、世界大恐慌と呼ばれています。 1929年から1932年のあいだにアメリカのGDPが半分程度、世界のGDPも15%減少しました。 今回の金融危機がこの「大恐慌」のようになるのかは分かりませんが、歴史はこのような経験をしてきているということは忘れてはならないと思います。

世界大恐慌により多くに人たちが貧困にあえいでいた1930年に「明るい表通りで -On the Sunny Side of the Street-」という曲がブロードウェイのミュージカルで初演されました。その後、ルイ・アームストロングやエラ・フィッツジェラルドなど多くに演奏されジャズのスタンダードナンバーとなりました。その歌詞に以下のような一節があります。

If I never have a cent

I’d be rich as Rockefeller

Gold dust at my feet

On the sunny side of the street

「明るい表通りで -On the Sunny Side of the Street-」 投資をしていると、簡単に儲けられる近道や裏道がないかと思ってしまいがちですが、そんなものはありません。この歌詞のように、いつも大通りの日の当たる側を堂堂と歩いて行きましょう。米国には、「資産家は恐慌時に生まれる」という格言もあります。焦らずに、基本をまもっていれば、”足下の塵もいつか金に変わる”と信じて続けることが大切だと思います。そのために大切な投資における3つの基本をおさらいしておきましょう。

「投資 3つの基本」

長期

「じっくりと」 相場の上げ下げに過度に一喜一憂することなく、長い期間をかけて世界全体の経済成長といっしょに、自分のお金もゆっくり育てましょう。そのためには、下がったときも逃げずに市場に居続けることが大切です。

分散

「バランスよく」 リスクを上手にコントロールするために性質の異なる投資先に複数に分けましょう。例えば、資産の種類により株式と債券、地域により国内と海外に分けます。これだけでも2x2の組み合わせで、国内債券、国内株式、海外債券、海外株式と4種類の分散ができます。さらには、先進国と新興国、大型株と中小型株、バリュー株とグロース株など様々な視点で分散をすればよいでしょう。ただし、頑張って分散をするつもりで何種類もの投資信託を持たれているのに、投資先は全て日本株のインデックス等という方がたまにいらっしゃいます。これではあまり分散の意味がありません。商品ではなく、何に投資をされているものなのか、その中身により分散を心がけてください。

積立

コツコツ 特に資産形成期には毎月一定額を積み立てる積立投資がオススメです。一度に投資しようとすると下がったときに買いたいのですが、今が高いか安いかは、後にならないとだれにも分かりません。様子をうかがって待っている間に投資機会を失っています。積立であれば、少額でもすぐに気軽に始められる。毎月一定の金額で買うので、もし価格が下がったら、口数を多く買える。逆に上がったらすこししか買わない。安値でたくさん買い、高値づかみをしないということが自動でできます。(ドルコスト平均法)

投資の基本を意識しながら、iDeCoやNISA,つみたてNISAなど税制優遇制度もしっかりと活用しましょう。

いつも前向きな明るい気持ちで、正々堂々元気よく手を振って、未来に向かって進んでいきましょうよ!

投稿ナビゲーション

自筆証書遺言書保管制度スタート!

2020年7月10日

2020年7月10日から遺言書を法務局で保管する制度が始まりました。これまで自筆証書遺言のデメリットであった、改ざんや隠ぺい、紛失というトラブルが避けられます。

遺産分割でトラブル、”相続” が”争族” にならないように、遺言書は有効です。なかでも自分で手書きする自筆証書遺言は、いつでも書けて、費用もかからないので、多く作成されています。自分で書いて自分で保管するので簡単な反面、トラブルも起きていました。タンスや仏壇、金庫などに保管するのが一般的ですが、どこにおいたか忘れてしまう、なにかの拍子で別の場所に移動されてしまう。また近年、自然災害が増えているので、火災や水害で失われてしまうこともあるかもしれません。さらには、不利な条件になる相続人がこっそり隠したり、捨てたりすることもあります。そもそも、遺言書の存在を遺言者以外が知らなければ、相続人が遺言書を見つけられないかもしれません。遺言書を探すということ自体に思い至らない場合さえあります。

法務局で自筆証書遺言を保管することには、次のメリットがあります。

■紛失しない

法務局で遺言書が保管されるので、失ったり、保管場所を忘れたりといった心配がありません。

■改ざん、隠ぺい、破棄されない

存命中は法務局に保管されている遺言書を閲覧したり、撤回、変更できるのは、遺言書を預けた本人のみです。また、相続開始後は相続人は遺言書の閲覧が可能ですが、相続人の1人に遺言書を閲覧させた場合、他の相続人に遺言書が保管されたいることを通知されます。遺言書は原本のほかに画像データ化されるので改ざんの心配もありません。

■検認が不要

遺言書を発見したときは、気になるでしょうが勝手に開封してはいけません。開封してしまうと罰則があります。家庭裁判所に申し立てて形式のチェックを受ける必要があります。これを検認と呼び、およそ1ヶ月くらいかかります。この間、遺産分割協議を進められません。法務局で保管した場合は、この検認が不要で、すぐに遺産分割に着手できます。

自筆証書遺言書保管制度により、保管に関する問題は改善されますが、遺言書を自分で作成するため、内容の正しさや遺言能力について、後日紛争となる可能性はあります。一般的に、相続開始後の紛争防止に一番有効なのは公正証書遺言書 だといわれています。

遺言を作成される方は増えてはいますが、まだまだ少ない状況です。遺産の額にかかわらず、相続に関するトラブルは増加しています。遺言書の保管制度が開始されたこの機会に、みなさんも、遺言書の作成を考えてみてはいかがでしょうか?

投稿ナビゲーション